- Área Contable

Auxiliar Impositivo Contable

Auxiliar Impositivo Contable

El desarrollo del programa del curso ASISTENTE CONTABLE IMPOSITIVO está pensado para aquellas personas que tengan la necesidad urgente de capacitarse en forma práctica en las técnicas de uso más común en el área de Liquidación de Impuestos , Balance General , Liquidación de sueldos, Análisis de Cuentas , Conciliaciones Bancarias y Financieras.

Además de su corta duración tiene el valor agregado de contar con una rápida salida laboral, ya que entre las exigencias requeridas hoy se encuentra el conocimiento contable básico. El alumno posee una práctica concreta y liquidaciones solicitadas por el mercado tanto en lo Impositivo como en lo Contable.

DESTINADOS

A cualquier persona interesada en sumar conocimientos teóricos y prácticos de contabilidad de uso cotidiano, emprendedores interesados en llevar la contabilidad de su propio negocio, estudiantes y trabajadores que quieran sumar conocimientos.

SALIDA LABORAL

Una vez finalizado este curso estarás en condiciones de trabajar como asistente en estudios contables, como administrativo contable en empresas y comercios o llevando la gestión impositiva de tu propio emprendimiento de formación profesional.

- Duración

Curso de 7 meses aprox.

- Modalidad disponible

- Sedes disponibles

Consultar: Tucumán / Santiago del Estero / Salta / Jujuy

Plan de estudio

Circuito de compras y ventas. Comprobantes análisis y confección, fichas de clientes, ficha de proveedores, fichas de stock, fichas de inventario. Todos con sus respectivos casos prácticos.

La ecuación contable. Las cuentas y sus movimientos, clasificación de cuentas. Normas contables y principios. Plan dé cuentas y su codificación.

Compras y ventas de mercaderías, el costo de las mercaderías vendidas. Imputación de los resultados. Sistema de percibido y devengado.

Apertura y análisis de libros de la contabilidad (diario, mayor, balances, etc.). Asientos, ciclo de vida, registración anulación y modificación. Registración de operaciones específicas (caja y bancos, créditos, inversiones, inmuebles, bienes de uso, activos intangibles, deudas, remuneración). Ejercitación Completa.

El banco como primera institución financiera de crédito. Préstamos. Cuenta corriente, Caja de ahorro y Plazo fijo. Descuentos de documentos, propios y de tercero. Descuento de cheques diferidos. Conciliaciones bancarias.

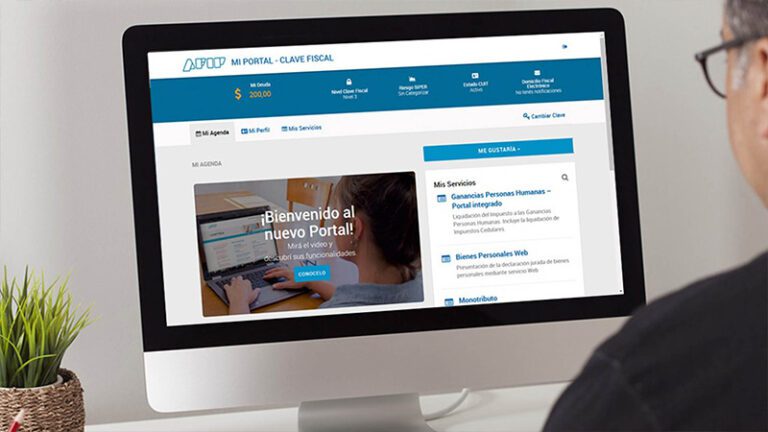

Sistema tributario. Impuestos, tasas, contribuciones. Capacidad contributiva. Renta, patrimonio, consumo.

Sistema Tributario Nacional: Impuestos que gravan la renta: Impuestos A las ganancias, definición a partir de que es un impuesto progresivo a las personas físicas y sucesiones indivisas y a las personas Jurídicas, que obtienen ciertas ganancias definidas por ley. Cálculo.

Impuestos que gravan el consumo: impuesto al valor agregado, definición y aplicación en todas las etapas del proceso de producción y movimiento de bienes y servicios, pero que, en definitiva, lo soporta el consumidor final. El alícuota general es del 21 %. Categorías frente al IVA. Excepciones (Exenciones). Ciertos productos o servicios están exentos e IVA. Cálculo y liquidación.

IMPUESTOS PROVINCIALES / DIRECCION GENERAL DE RENTAS. del Estero, Tucumán, Córdoba, Santa fe, Buenos Aires y Mendoza) distribución de las potestades tributarias entre los dinstintos estados.

La relación jurídico tributaria / el hecho imponible y la obligación jurídico.

IMPUESTOSA LOS INGRESOS BRUTOS: DEFINICION Y LIQUIDACIÓN DEL GRAVAMEN. Base imponible, alícuota y pago del gravamen.

IMPUESTOSA LOS SELLOS: DEFINICION Y LIQUIDACIÓN DEL GRAVAMEN N. Base imponible, alícuota y pago del gravamen.

Normativa legal. Conceptos generales. Esquema de liquidación de sueldos. Sueldos bruto y neto. Porcentaje de aporte y contribución. Reducciones de alícuotas vigentes. Topa de MOPRE. Sindicato. Seguro. ART.

Jornada de trabajo. Hora extra. Aguinaldo. SAC. Vacaciones y otras licencias. Asignaciones familiares. Desvinculaciones. Renuncias y despidos. Indemnizaciones. Preaviso. Integración de mes de despido. Antigüedad. Doble indemnización.

Casos prácticos: alta de empleados. Campos importantes que impactan en posterior liquidación. Conceptos automáticos. usos de variables auxiliares. Creación de fórmulas de sueldos.

Indemnizaciones, preceptismo y antigüedad, horas extras al 50% y al 100%, horas nocturnas, feriados.

SAC y vacaciones (adelantos y saldo). Cálculo de retenciones ganancias. Exportación de sientas contables y distribución por centro de costos. Procesos periódicos.

Información por modalidad disponible

PRESENCIAL

- Inicio

El 15 del siguiente mes.

- Duración

Curso de 10 meses de duración aprox.

- Inversión

10 cuotas de $42000

SEMIPRESENCIAL

- Inicio

El 15 del siguiente mes.

- Duración

Curso de 10 meses de duración aprox.

- Inversión

10 cuotas de $36000

DISTANCIA

- Inicio

Online y de inmediato una vez abonado el curso.

- Duración

4 meses de duración aprox.

- Inversión

$99000 pago único

* Consultar los días y horarios de cursado para las modalidades Presencial y Semipresencial dependiendo la sede elegida.

Solicitar más información

Completá el formulario con tus datos y un asesor se contactará con vos a la brevedad.